この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

Webライターの仕事って確定申告が必要なんですよね?どんな費用が経費になりますか?

パソコン代や事務用品代など様々な費用を経費として申告できますよ

上記のようにお悩みの方に向けて、本記事ではWebライターが経費として落とせる費用を紹介します。

下記に当てはまるWebライターは、確定申告をしなければなりません。

- 給与を受け取っている人:Webライターの収入が20万円を超えたら

- 専業主婦:Webライターの収入が48万円を超えたら

確定申告の際には、1年間で発生した売上と経費を計算し利益がいくらになったのかを計算する必要があります。

言い換えれば、経費を漏れなく申告できればそれだけ税金を節税可能です。

Webライターとして徐々に稼げるようになった人、これからWebライターになりたい人は経費として認められる費用を把握し、領収書を集めておきましょう!

なお、筆者は現役Webライターで毎年の確定申告経験はあるものの税理士等の免許は持っていません。

個別の税務相談にはお答えできかねますし、本記事の内容もあくまでも自己責任でのご利用をお願いいたします。

税務でわからないことは税務署の職員か税理士に相談するのが確実です!

- Webライターが経費にできる費用

- Webライターが経費で節税するコツ

- 確定申告の流れ

【仕訳例付】Webライターが経費にできるもの9つ

まずは、Webライターが経費にできる費用を9つ紹介します。

- パソコン代

- インターネット・スマホ代

- 有料ソフト・ツール代

- 家賃

- 電気代

- 事務用品代

- 講座・セミナー参加費用

- 仕事に関する書籍代

それぞれ詳しく解説していきます。

パソコン代

Webライターが仕事で使うパソコン代は全額経費で落とせます。

ただし、パソコン代が10万円を超えるかどうかで下記のように仕訳方法が変わります。

パソコン7万円を現金で購入した

| 借方 | 金額 | 貸方 | 金額 |

| 消耗品費 | 70,000 | 事業主借 | 70,000 |

パソコン7万円を事業用のクレジットカードで購入した

| 借方 | 金額 | 貸方 | 金額 |

| 消耗品費 | 70,000 | 未払金 | 70,000 |

パソコン12万円を現金で購入した

| 借方 | 金額 | 貸方 | 金額 |

| 備品 | 120,000 | 事業主借 | 120,000 |

| 減価償却費 | 120,000 | 備品 | 120,000 |

10万円を超える資産の購入は、経費ではなく固定資産として会計処理をする必要があります。

ただし、青色申告をしている人は30万円までの資産購入であれば、一括で経費処理が可能です。

- 資産を購入する

- 一括で減価償却の処理をする

10万円以上のパソコンなどを購入する際には、上記のように経費に算入するまでのステップが増える点に注意しましょう。

インターネット・スマホ代

Webライターとして働く際には、パソコンだけでなくインターネット回線やスマホも必要です。

ただし、自宅で仕事をしているWebライターはインターネット回線やスマホをプライベートや自宅用と兼用している人も多いのではないでしょうか。

家事按分とはプライベートと仕事の割合を設定し、設定した割合で経費計上する制度です。

家事按分は自分で設定できますが、下記のように税務署が妥当だと判断するだけの根拠が必要です。

- 仕事部屋の部屋面積/自宅の床面積(面積に応じて按分する)

- 仕事で使用している時間/すべての使用時間(時間に応じて按分する)

インターネットやスマホの利用料金は「通信費」で仕訳可能です。

Wifiの使用料金が1万円だったので払った(家事按分は20%)

| 借方 | 金額 | 貸方 | 金額 |

| 通信費 | 2,000 | 未払金 | 2,000 |

有料ソフト・ツール代

クラウド会計やGRCなどの有料ツールの中で、Webライターの仕事で使ったものは経費として全額計上可能です。

- クラウド会計

- GRC

- Canva

私は上記のツールなどを経費として計上しています。

クラウド会計の年会費12,000円を事業用クレジットカードで払った

| 借方 | 金額 | 貸方 | 金額 |

| 通信費 | 12,000 | 未払金 | 12,000 |

家賃

自宅を仕事場にしている場合や自分で事務所を借りて仕事をしている場合は家賃も経費に計上できます。

自宅の家賃を経費に含めたいときには、下記に注意が必要です。

- 家賃は家事按分を行い経費計上する

- 自宅が持ち家の場合、住宅ローンは経費計上できない

厳密に言えば、住宅ローンの金利部分は家事按分をした上で経費として計上できます。

計算も面倒ですし、微々たる金額であれば無視しても良いかもしれません

家賃を経費計上するときの仕訳例は、下記の通りです。

仕事用に借りている部屋の家賃を事業用のクレジットカードで支払った

| 借方 | 金額 | 貸方 | 金額 |

| 地代家賃 | 50,000 | 未払金 | 50,000 |

電気代

電気代は経費として計上できます。

仕事用のオフィスを借りている場合、オフィスの電気代は全額経費として計算できます。

自宅と仕事場を兼用している場合には、家賃やWifi代などと同様に家事按分を行いましょう。

電気代10,000円を事業用カのクレジットカードで支払った

| 借方 | 金額 | 貸方 | 金額 |

| 水道光熱費 | 10,000 | 未払金 | 10,000 |

事務用品代

領収書を入れておくファイルや文房具代、コピー用紙などの購入費用は事務用品代として経費に算入できます。

もちろん、仕事用で購入したものだけですよ

事務用品代は1回ごとの金額は細かいですが、塵も積もれば山となるので必ず領収書やレシートを保管しておきましょう。

仕訳例は、下記の通りです。

コピー用紙を2,000円分購入し、事業用のクレジットカードで払った

| 借方 | 金額 | 貸方 | 金額 |

| 消耗品費 | 2,000 | 未払金 | 2,000 |

なお、私は文房具代とガジェット代をわけて管理したかったので消耗品に関しては下記のように勘定を2つ用意しています。

- 事務消耗品費:文房具代

- 消耗品費:ガジェット代

勘定科目に関してはたくさんあるので使い方に迷うのですが、毎回使用する勘定科目が統一されていれば問題ありません。

講座・セミナー参加費用

ライティング関連やWeb関係の講座、セミナーに参加した際の費用は、経費に算入できます。

勘定科目は「研修費」などを使用しましょう

10万円のWebライティング講座に申し込み、事業用のクレジットカードで払った

| 借方 | 金額 | 貸方 | 金額 |

| 研修費 | 100,000 | 未払金 | 100,000 |

個人事業主は仕事に関連する講座やセミナーの受講、スキルアップ目的の費用であれば経費として認められることが多いです。

売上の一部を自己投資に使えば、スキルを身につけ収入アップも目指せます

本ブログでも、おすすめのWebライター講座を「Webライター講座おすすめ5選!受講メリットとは」の記事で紹介しています。

仕事に関する書籍代

Webライティングに関する本や執筆ジャンルに関する本などを購入したときの代金は、経費として計算できます。

プライベートでも普段から本をよく購入する人は、事業用との区別がつくように下記をメモした上で経費にするのが良いでしょう。

- 本のどの内容を事業に役立てるのか

- (記事を書く上で参考にしたなら)どの記事を書くときに使用したか

仕訳例は、下記の通りです。

ライティング関連の書籍3,000円を事業用のクレジットカードで払った

| 借方 | 金額 | 貸方 | 金額 |

| 新聞図書費 | 3,000 | 未払金 | 3,000 |

カフェで仕事をしたときの飲み物代

Webライターは時間や場所を選ばずに働けるので、カフェで働くこともあるかと思います。

仕事がマンネリ気味のときは、カフェに行くと気分も上がりますよね

カフェで仕事をしたときの飲み物代は全額経費として計算可能です。

カフェで仕事をしたときの仕訳例は、下記の通りです。

カフェで仕事をした。コーヒー代として500円を事業用のクレジットカードで払った

| 借方 | 金額 | 貸方 | 金額 |

| 会議費 | 500 | 未払金 | 500 |

一人でも「会議費」って違和感があるのですが、問題ありません。

また、毎日のようにカフェで仕事をし経費算入していると、税務署から「カフェで仕事するなら電気代や家賃は経費にならないんじゃない?」と突っ込まれる可能性はゼロではありません。

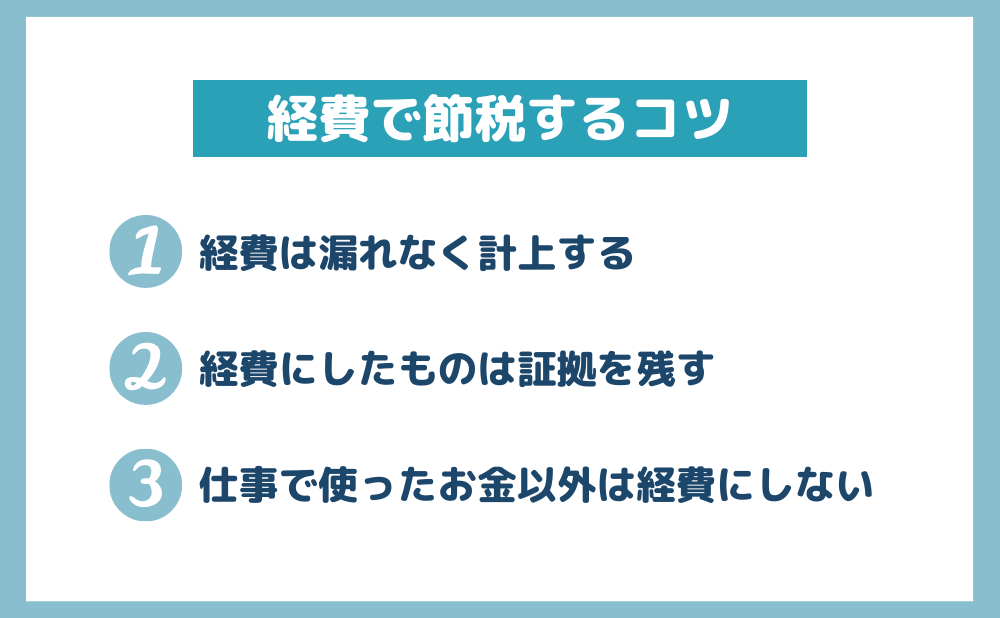

Webライターが経費で節税するコツ

Webライターは「売上-経費」で計算される所得に応じて、所得税や住民税を支払わなければなりません。

Webライターが経費で節税するためには、下記の3点に注意しましょう。

- 経費にできるものは漏れなく計上する

- 経費にしたものは証拠を残しておく

- Webライターの仕事に使ったお金以外は経費にしない

それぞれ詳しく解説していきます。

経費にできるものは漏れなく計上する

所得税や住民税は「売上-経費」で計算する所得に応じてかかります。

少しでも税率を下げ、所得税や住民税の負担を抑えるためにも、経費にできるものは漏れなく計上しましょう。

どこまで経費にして良いのかの判断が難しい場合には、税理士に相談してみるのもおすすめです

ココナラや税理士ドットコムなどのサービスを利用すれば、気軽に税務相談できる専門家を探せます。

経費にしたものは証拠を残しておく

経費として計上したものは、領収書やレシートなど証拠を残しておきましょう。

交通費などで領収書やレシートを受け取れない経費に関しては、出金伝票で記録、保管をしておきましょう。

Webライターの仕事に使ったお金以外は経費にしない

本記事で紹介したように、Webライターが経費として計上できる費用は幅広いです。

当たり前ですが、経費にできるのは仕事に関する支出のみです。

- カフェで仕事をしたときに払った飲み物代

- 友達とお茶したときの飲み物代

上記のうち、経費にできるのは仕事をしたときに払った飲み物代のみです。

プライベートに関する支出まで経費にすると税務署から指摘を受けやすくなりますし、税務調査が行われ経費として認められなくなると過少申告加算税などのペナルティがかかります。

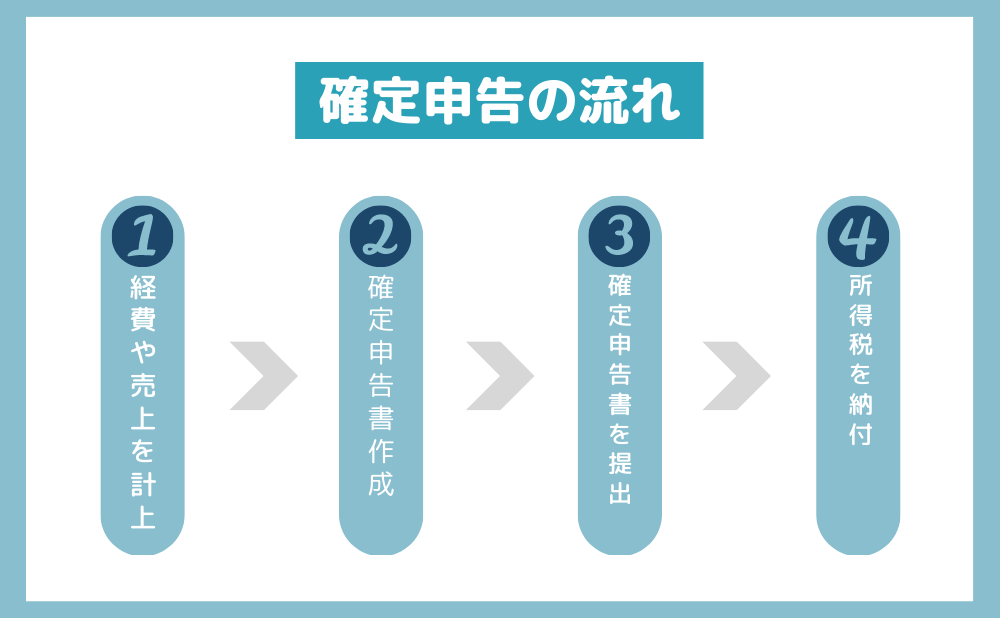

経費計上から確定申告までの流れ

計上できる経費や仕訳方法はわかったけど、これを最後何に使うの?

1年間集計した経費は確定申告の際に使用します!

Webライターが漏れなく経費を計上していくのは、確定申告書を作成するためです。

確定申告書は1月1日から12月31日までにかかった経費や発生した売上を申告し、納税金額を計算するのに使用します。

経費や売上を計上し、確定申告書を提出するまでの流れは、下記の通りです。

- 1月1日から12月31日までの経費や売上を計上していく

- 確定申告書を作成する

- 所得税を納付もしくは還付金を受け取る

それぞれ詳しく解説していきます。

1月1日から12月31日までの経費や売上を計上していく

確定申告では、1月1日から12月31日までに発生した売上やかかった経費をすべて集計します。

1年間分まとめて処理するのでも問題ありませんが、すごく大変です……

私は1ヶ月に1度+その他、気付いたタイミングで処理しています。

なお、確定申告の際の控除額が大きくなる青色申告を利用するには、複式簿記での仕訳、帳簿の作成が必要です。

複式簿記は日商簿記3級程度の知識が必要なのですが、クラウド会計を導入すれば簿記や会計の知識が不安な人でも会計処理を行えます。

Webライターにおすすめのクラウド会計は「Webライターにおすすめのクラウド会計3選【確定申告を楽にしたい人必見】」で紹介しています。

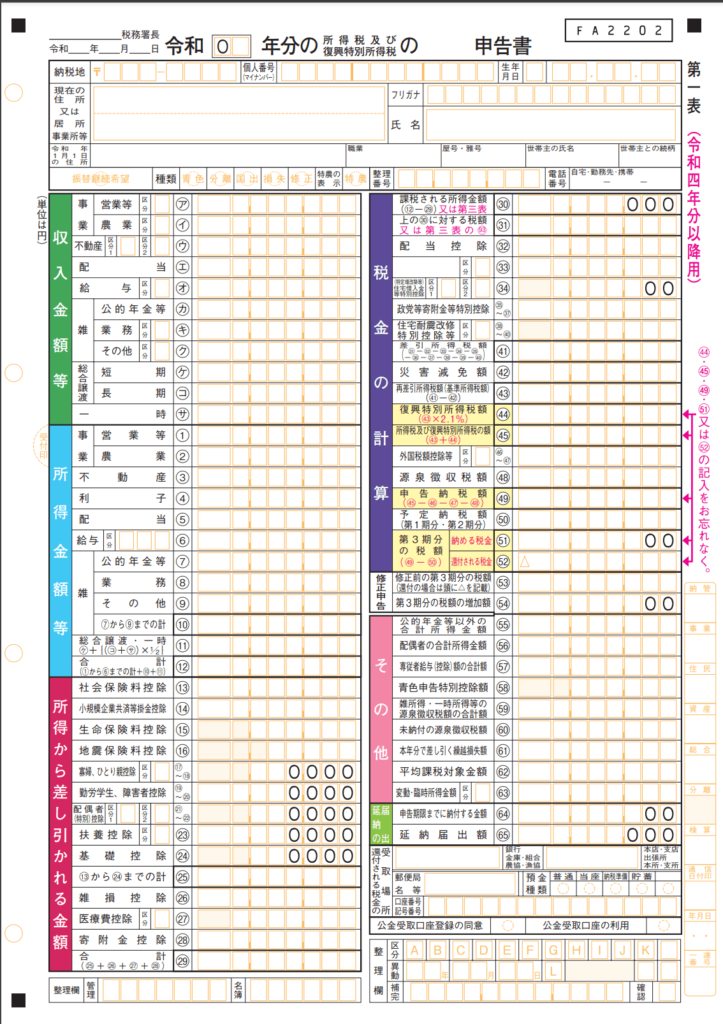

確定申告書を作成する

1年分の会計処理が完了したらいよいよ確定申告書を作成しましょう。

確定申告書の見本は下記の通りです。

すごく細かくて大変そうですよね……

これをいちから自分で作成する必要はなく、先ほど紹介したクラウド会計を利用していればほぼ自動で作成可能です。

- 1年分の会計処理を完了させる

- 住所や源泉徴収、その他必要な情報を入力する

上記を行えば、確定申告書が完成します。

税務署に確定申告書を提出する

確定申告書を作成したら税務署に提出しましょう。

税務署への提出方法は、下記の3通りです。

- 税務署に直接持参する

- 税務署に郵送する

- e-taxで申告する

控除額がより大きい青色申告を適用する人は、控除額がさらに10万円上乗せされるe-taxでの提出がおすすめです!

クラウド会計を利用していれば、下記の2点があれば確定申告書作成からe-taxでの申告までワンストップで行えます。

- スマホ

- マイナンバーカード

ただ、初めてマイナンバーカードを利用してe-tax申告するときには、手続きに時間がかかる場合があります。

私も初めての確定申告で時間がかかり辛かったので対処法を「マイナポータルとe-taxの連携ができないときの対処法」にまとめました。

所得税を納付もしくは還付金を受け取る

所得税の納付期限は、確定申告書の提出期限同様に2月16日から3月15日です。

- 納付書で納税する

- 口座引き落とし(振替納税)

振替納税を適用するには、事前に口座振替依頼書を税務署に提出しなければなりません。

Webライターの場合、報酬を源泉徴収されていることが多いので、納税ではなく払い過ぎた税金の還付を受け取れるケースもあります。

私も毎年10万円程度受け取れるので、ちょっとしたボーナス感覚です

このように還付申告を受け取れる可能性もあるので、確定申告が必要ないWebライターも確定申告してみるのがおすすめです!

クラウド会計の費用以上の還付金を受け取れる可能性もありますよ!

【まとめ】経費計上で所得税・住民税を節税しよう

Webライターは「売上-経費」で計算する所得に対して、所得税と住民税がかかります。

税負担を抑えるには、経費を漏れなく計上して節税対策することが重要です。

Webライターの仕事で使った費用や勉強に使った費用は、経費として計上できる可能性が高いです!

「これは経費になるかな?」と悩む場合には、税務署や税理士に相談してみるのも良いでしょう。

税理士はココナラや税理士ドットコムを利用すれば、フリーランスの確定申告に強い税理士探しもできますし、ちょっとした税務相談に応じてもらえるプランも用意されています。